DAX-Frühmover: Siemens Energy, Merck KGaA, Qiagen, Sartorius, MTU Aero Engines, Münchener Rück, HeidelbergCement, Covestro, Deutsche Bank und Mercedes-Benz Group

30.10.2023, 9016 Zeichen

| SK last day | L&S- | Indikation | |||||||

|---|---|---|---|---|---|---|---|---|---|

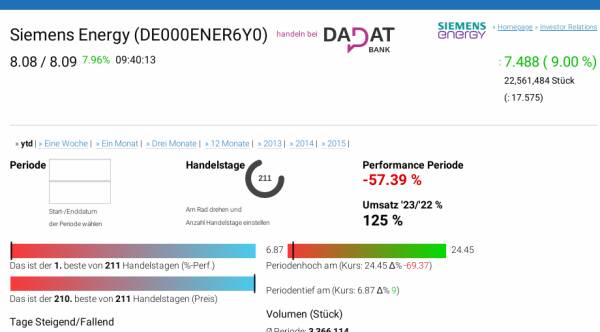

| Siemens Energy | ENR | 7.49 (27.10.) |

8.08/ 8.09

|

7.96% |

09:40:13

|

||||

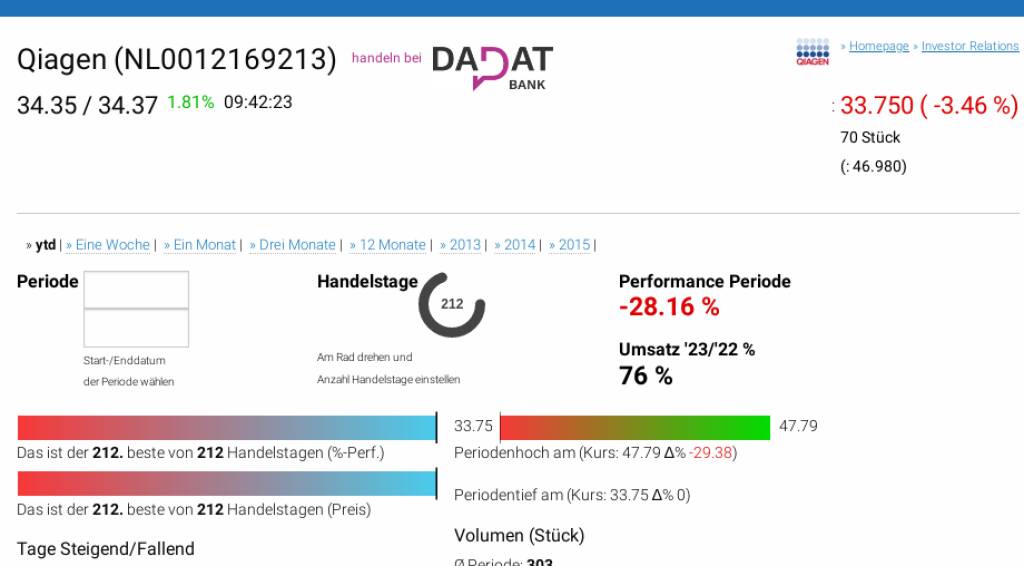

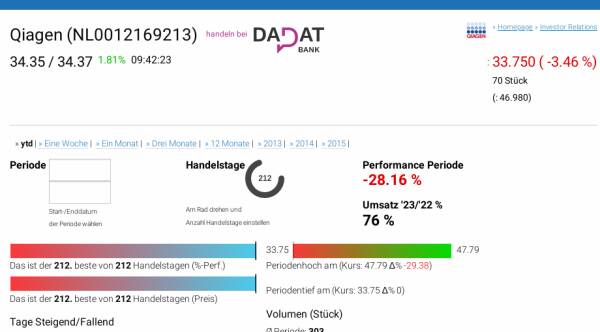

| Qiagen | QIA | 33.75 (27.10.) |

34.35/ 34.37

|

1.81% |

09:42:23

|

||||

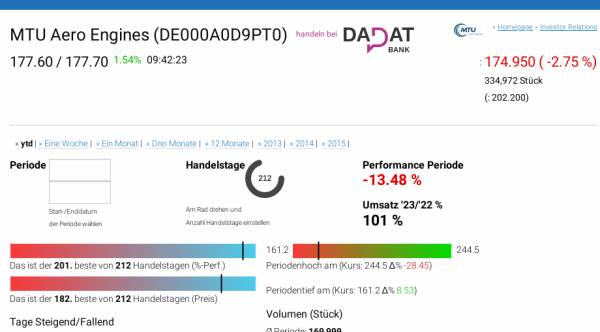

| MTU Aero Engines | MTX | 174.95 (27.10.) |

177.60/ 177.70

|

1.54% |

09:42:23

|

||||

| Münchener Rück | MUV2 | 375.50 (27.10.) |

380.50/ 380.70

|

1.36% |

09:42:29

|

||||

| HeidelbergCement | HEI | 67.70 (27.10.) |

68.50/ 68.54

|

1.21% |

09:42:25

|

||||

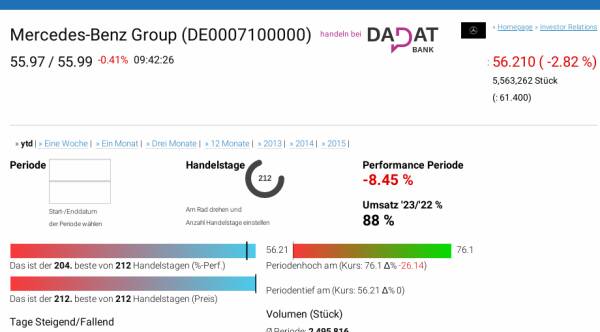

| Mercedes-Benz Group | DAI | 56.21 (27.10.) |

55.97/ 55.99

|

-0.41% |

09:42:26

|

||||

| Deutsche Bank | DBK | 10.41 (27.10.) |

10.34/ 10.34

|

-0.62% |

09:42:28

|

||||

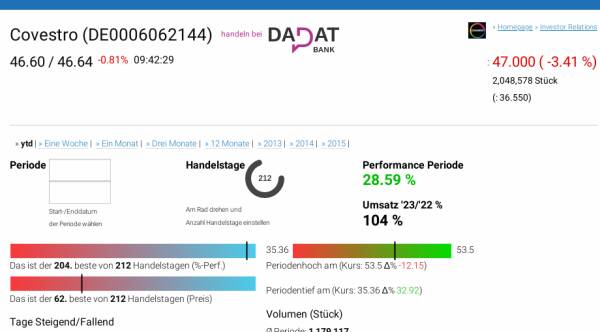

| Covestro | 1COV | 47.00 (27.10.) |

46.60/ 46.64

|

-0.81% |

09:42:29

|

||||

| Sartorius | SRT3 | 230.30 (27.10.) |

226.60/ 226.70

|

-1.58% |

09:42:30

|

||||

| Merck KGaA | MRK | 143.00 (27.10.) |

136.90/ 137.05

|

-4.21% |

09:42:27

|

||||

About: boerse-social.com liefert auf Basis der L&S-Indikationen die Gewinner und Verlierer intraday oder ausserhalb der Handelszeiten. Ergänzt durch Trader-Kommentare aus dem wikifolio-Universum und die bekannten Übersichtsgrafiken aus dem Börse Social Network.

Karrieren & Kurse: Petra Plank, Mentorin für Beziehungsfähigkeit (und das Wifi Wien hat zwei Kurse dazu)

Bildnachweis

1.

Qiagen : 1.81%

2.

Siemens Energy : 7.96%

3.

MTU Aero Engines : 1.54%

4.

Münchener Rück : 1.36%

5.

HeidelbergCement : 1.21%

6.

Mercedes-Benz Group : -0.41%

7.

Deutsche Bank : -0.62%

8.

Covestro : -0.81%

9.

Sartorius : -1.58%

10.

Merck KGaA : -4.21%

Aktien auf dem Radar:Österreichische Post, FACC, Austriacard Holdings AG, Flughafen Wien, S Immo, Addiko Bank, Andritz, Rosenbauer, SBO, OMV, ams-Osram, AT&S, Gurktaler AG VZ, Polytec Group, Wiener Privatbank, SW Umwelttechnik, Oberbank AG Stamm, Agrana, Amag, CA Immo, Erste Group, EVN, Immofinanz, Kapsch TrafficCom, Telekom Austria, Uniqa, VIG, Wienerberger, Beiersdorf, Brenntag, Siemens.

Random Partner

Liechtensteinische Landesbank (Österreich) AG

Die Liechtensteinische Landesbank (Österreich) AG ist mit einem betreuten Vermögen von mehr als 22 Mrd. Euro und über 230 Mitarbeitenden (per 30.6.2019) Österreichs führende Vermögensverwaltungsbank. Die eigenständige österreichische Vollbank ist darüber hinaus auch in den Ländern Zentral- und Osteuropas, in Italien und Deutschland tätig. Als 100-prozentige Tochter der Liechtensteinischen Landesbank AG (LLB), Vaduz profitiert die LLB Österreich zusätzlich von der Stabilität und höchsten Bonität ihrer Eigentümerin.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

| AT0000A2WCB4 | |

| AT0000A36XA1 | |

| AT0000A2C5F8 |

- Neue Bilder: Lara Hartmann ; Ursula Ressl; Christ...

- Rosenbauer und Mayr-Melnhof vs. RHI und voestalpi...

- Münchener Rück und AXA vs. Uniqa und Allianz – ko...

- Tele Columbus und Drillisch vs. Telecom Italia un...

- ArcelorMittal und ThyssenKrupp vs. Salzgitter und...

- Puma und Borussia Dortmund vs. World Wrestling En...

Featured Partner Video

Alsercast #5: Kosten der Neugestaltung Julius Tandler Platz, Billa und Alkohol, Orlik-Erfolg, BZ-Cover und Hans Huber

Podcast-Host Christian Drastil (ich) arbeitet und lebt im Alsergrund, bekommt aber von den Vor-Ort-Geschehnissen nicht viel mit. Daher die Idee zum Alsercast, einem Mashup aus Alsergrund und Podcas...

Books josefchladek.com

27000 Kilometer im Auto durch die USA

1953

Conzett & Huber

Index Naturae

2023

Skinnerboox

Bolnichka (Владислава Краснощока

2023

Moksop

Carlos Alba

Carlos Alba Sebastián Bruno

Sebastián Bruno Ros Boisier

Ros Boisier Kristina Syrchikova

Kristina Syrchikova Andreas Gehrke

Andreas Gehrke Helen Levitt

Helen Levitt