Talanx und VIG vs. Zurich Insurance und Swiss Re – kommentierter KW 13 Peer Group Watch Versicherer

30.03.2024, 14855 Zeichen

In der Wochensicht ist vorne:

Talanx 3,89% vor

VIG 2,48%,

Generali Assicuraz. 2,34%,

Münchener Rück 1,92%,

Allianz 1,8%,

Hannover Rück 1,52%,

Uniqa 1,52%,

AXA 0,48%,

Swiss Re 0,3% und

Zurich Insurance 0,29%.

In der Monatssicht ist vorne:

Allianz 13,09% vor

Swiss Re 10,43%

,

Talanx 9,88%

,

Hannover Rück 7,55%

,

AXA 7,54%

,

VIG 7,43%

,

Münchener Rück 7,31%

,

Generali Assicuraz. 6,49%

,

Zurich Insurance 4,58%

und

Uniqa 0,25%

.

Weitere Highlights: Generali Assicuraz. ist nun 7 Tage im Plus (3,1% Zuwachs von 22,91 auf 23,62), ebenso AXA 4 Tage im Plus (0,97% Zuwachs von 34,48 auf 34,81), Allianz 4 Tage im Plus (2,19% Zuwachs von 271,85 auf 277,8), Münchener Rück 4 Tage im Plus (3,62% Zuwachs von 436,5 auf 452,3), Hannover Rück 4 Tage im Plus (2,67% Zuwachs von 247,1 auf 253,7), Talanx 3 Tage im Plus (3,16% Zuwachs von 71,15 auf 73,4).

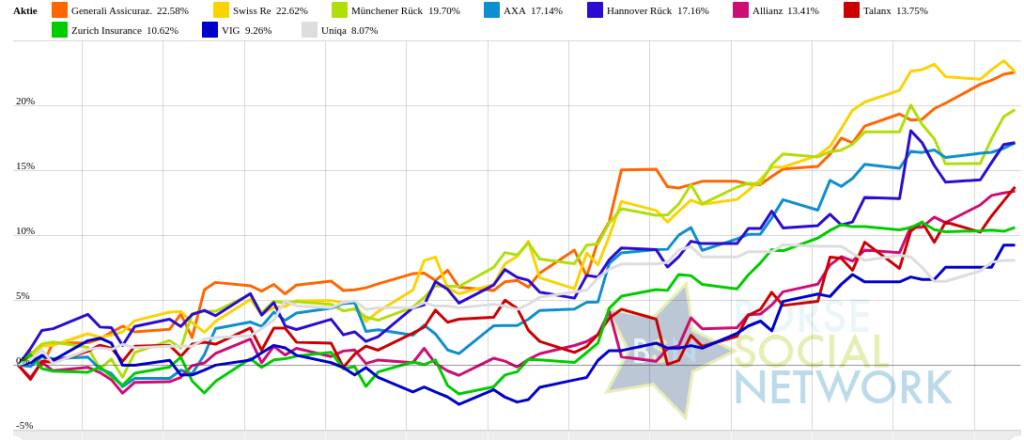

Year-to-date lag per letztem Schlusskurs

Generali Assicuraz. 23,79% (Vorjahr: 14,05 Prozent) im Plus. Dahinter

Swiss Re 22,62% (Vorjahr: 9,34 Prozent) und

Münchener Rück 20,58% (Vorjahr: 23,39 Prozent).

Uniqa 7,37% (Vorjahr: 6,57 Prozent) im Plus. Dahinter

VIG 9,06% (Vorjahr: 18,57 Prozent) und

Zurich Insurance 10,62% (Vorjahr: -0,61 Prozent).

Am weitesten über dem MA200:

Generali Assicuraz. 20,4%,

Swiss Re 19,79% und

AXA 19,7%.

Am deutlichsten unter dem MA 200:

keiner.

Hier der aktuelle ausserbörsliche Blick.

Vergleicht man die

aktuellen Indikationen bei L&S mit dem letzten Schlusskurs, so lag um 8:38 Uhr die

VIG-Aktie am besten: 0,87% Plus. Dahinter

Uniqa mit +0,81% ,

Swiss Re mit +0,57% ,

Zurich Insurance mit +0,51% ,

Hannover Rück mit +0,26% ,

Allianz mit -0,02% ,

Münchener Rück mit -0,11% ,

AXA mit -0,24% ,

Generali Assicuraz. mit -0,44% und

Talanx mit -0,65% .

Die Durchschnittsperformance ytd der BSN-Group Versicherer ist 15,77% und reiht sich damit auf Platz 1 ein:

1. Versicherer: 15,77%

Show latest Report (23.03.2024)

2. Bau & Baustoffe: 11,92%

Show latest Report (30.03.2024)

3. MSCI World Biggest 10: 7,76%

Show latest Report (30.03.2024)

4. Computer, Software & Internet : 6,12%

Show latest Report (30.03.2024)

5. Deutsche Nebenwerte: 6,12%

Show latest Report (30.03.2024)

6. Immobilien: 5,53%

Show latest Report (30.03.2024)

7. Auto, Motor und Zulieferer: 4,97%

Show latest Report (30.03.2024)

8. Global Innovation 1000: 3,44%

Show latest Report (30.03.2024)

9. Ölindustrie: 2,91%

Show latest Report (30.03.2024)

10. Konsumgüter: 1,89%

Show latest Report (30.03.2024)

11. Aluminium: 1,31%

12. Pharma, Chemie, Biotech, Arznei & Gesundheit: 0,43%

Show latest Report (30.03.2024)

13. Telekom: 0,34%

Show latest Report (30.03.2024)

14. Licht und Beleuchtung: -0,34%

Show latest Report (30.03.2024)

15. Banken: -0,48%

Show latest Report (30.03.2024)

16. Zykliker Österreich: -2,33%

Show latest Report (23.03.2024)

17. Post: -2,53%

Show latest Report (30.03.2024)

18. Sport: -2,62%

Show latest Report (30.03.2024)

19. PCB (Printed Circuit Board Producer & Clients): -2,7%

Show latest Report (30.03.2024)

20. Rohstoffaktien: -4,2%

Show latest Report (30.03.2024)

21. Gaming: -5,02%

Show latest Report (30.03.2024)

22. Luftfahrt & Reise: -5,94%

Show latest Report (30.03.2024)

23. IT, Elektronik, 3D: -7,11%

Show latest Report (30.03.2024)

24. Runplugged Running Stocks: -8,76%

25. Stahl: -10,93%

Show latest Report (30.03.2024)

26. Energie: -16,16%

Show latest Report (30.03.2024)

Social Trading Kommentare

|

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen. |

|

|

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen. |

|

|

Peu à peu legte die Aktie von Hannover Rück in den vergangenen Wochen zu. Dazu passt auch der operative Geschäftsverlauf, der sich parallel dazu nach oben bewegte. Der Nettogewinn des weltweit drittgrößten Rückversicherers hatte sich 2023 auf 1,8 Mio. Euro mehr als verdoppelt und damit die eigenen Erwartungen klar übertroffen. Neben einem unerwartet guten Kapitalanlageergebnis profitierte der Konzern auch von einer niedrigen Steuerbelastung. Die Aktionäre werden mit einer Sonderdividende von 1,20 Euro je Aktie belohnt. In Summe schüttet Hannover Rück 7,20 Euro je Anteilsschein aus, das entspricht einer Steigerung von einem Fünftel zum Vorjahr und einer Rendite von 2,9 Prozent. Für 2024 wird ein Nettogewinn von mindestens 2,1 Mrd. Euro erwartet. Die Aktie bleibt kaufenswert. |

|

|

Die dritt-stärkste Position im wikifolio seit dem Kauf! |

|

|

Allianz Gewinnmitnahme - Teilverkauf Trade: 26.03.2024 Stück: 1 Gewichtung: 0,21 % Gewinn: 60,10 % |

|

|

Der Analyst Michael Huttner von Berenberg hebt in seiner Analyse vor allem die Skalenvorteile hervor, die für den Kauf der Allianz sprechen. Bei den jüngsten Analystenkonferenzen zu den Jahresergebnissen der großen Versicherer für 2023 wurde immer wieder betont, dass Skaleneffekte ein unaufhaltsamer Werttreiber in der Versicherungsbranche sind. Die hohe Marktkonzentration der Branche trägt laut Huttner maßgeblich zur starken Marge und der gestiegenen Bewertung der Allianz-Aktie bei. Die Allianz ist besonders bei Dividenden-Investoren beliebt, da sie für das Geschäftsjahr 2023 eine attraktive Dividende von 13,80 Euro je Aktie gezahlt hat, was einer Dividendenrendite von über 5 Prozent entspricht. Zudem hat sich der Aktienkurs in letzter Zeit stark entwickelt, mit einem Zuwachs von zwölf Prozent seit Jahresanfang und über 30 Prozent in den letzten zwölf Monaten. Ein Schlüsselaspekt für den Erfolg der Allianz ist ihre kontinuierliche Investition in den Erwerb von Marktanteilen, insbesondere im Nicht-Lebensversicherungsbereich. Die Erfolge dieser Strategie spiegeln sich in verschiedenen Kennzahlen wider, darunter die Tatsache, dass die Allianz der größte Versicherer in Europa gemessen an der Marktkapitalisierung ist und das niedrigste Kostenverhältnis unter den zusammengesetzten Versicherern aufweist. Die niedrigen Kosten der Allianz ermöglichen es, Preiserhöhungen direkt in Gewinne umzusetzen. Huttner prognostiziert eine nachhaltige Verbesserung der Einzelhandelspreise für Nicht-Lebensversicherungen in Europa, was die kombinierte Quote der Allianz deutlich verbessern könnte. In Bezug auf zukünftiges Wachstum und Dividendenausschüttungen passt Huttner seine Prognosen moderat an und erwartet einen kontinuierlichen Anstieg des operativen Gewinns und der Dividende pro Aktie in den kommenden Jahren. Die attraktive Bewertung der Allianz sowie ihre solide finanzielle Position unterstreichen die Investmentthese von Berenberg. Die Bank empfiehlt die Aktie zum Kauf mit einem Kursziel von 309 Euro, was einem Potenzial von über 13 Prozent gegenüber dem aktuellen Niveau entspricht. |

|

|

Die Allianz hat im Depot eine Top-Performance hingelegt. Die Aussichten sind per se weiterhin gut, jedoch ist das DrawDown-Risk für mich in der aktuellen Marktphase zu hoch, weshalb ich die Position schließe. |

|

|

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen. |

|

|

Unterschiedliche Reaktionen seitens der Analysten haben die Geschäftszahlen von Talanx hervorgerufen. Deutsche Bank Research hat die Einstufung auf „Halten“ mit einem Kursziel von 58 Euro belassen. Der Ausblick habe sich verbessert, doch der Konsens habe dies schon vorweggenommen. Die DZ Bank hat den fairen Wert auf Basis höherer Gewinnschätzungen von 59 auf 70 Euro angehoben, aber die Einstufung ebenfalls auf „Halten“ belassen. Berenberg sieht weiterhin Potenzial bis 76,20 Euro und rät unverändert zum Kauf. Die Experten sehen noch Aufwärtspotenzial für die Zielsetzungen des Managements, genauso wie für ihre eigenen Schätzungen. |

|

|

Die Position der Talanx Aktien wurde ausgestoppt. |

|

|

Preiserhöhungen, steigende Zinsen sowie Großschäden, die innerhalb des Budgets blieben, schoben die Geschäfte von Talanx 2023 an. Aufgrund eines Rekordgewinns winkt den Aktionären eine höhere Dividende. Die Ausschüttung steigt um 35 Cent auf 2,35 Euro je Aktie und damit etwas stärker als von Analysten erwartet. Zudem legte Talanx überraschend die Latte für 2025 höher. Für den Nettogewinn wird für das kommende Jahr ein Anstieg auf mehr als 1,9 Mrd. Euro prognostiziert, bisher standen 1,6 Mrd. auf dem Plan. Diese Marke soll aber bereits 2024 mit mehr als 1,7 Mrd. Gewinn übertroffen werden. Die Aktie bleibt ein Basisinvestment. |

Börsepeople im Podcast S12/13: Carola Bendl-Tschiedel

Bildnachweis

1.

BSN Group Versicherer Performancevergleich YTD, Stand: 30.03.2024

2.

Versicherung, Schutz, Versicherer, Beschützer, http://www.shutterstock.com/de/pic-144013633/stock-vector-businessman-and-life-insurance.html

>> Öffnen auf photaq.com

Aktien auf dem Radar:Polytec Group, Immofinanz, Palfinger, Warimpex, Flughafen Wien, Austriacard Holdings AG, EVN, Rosgix, S Immo, Erste Group, Österreichische Post, Cleen Energy, Marinomed Biotech, Pierer Mobility, RBI, Addiko Bank, SW Umwelttechnik, Oberbank AG Stamm, Agrana, Amag, CA Immo, Kapsch TrafficCom, OMV, Telekom Austria, Uniqa, VIG, Wienerberger, Mercedes-Benz Group, Siemens Energy, Deutsche Post, Allianz.

Random Partner

VBV

Die VBV-Gruppe ist führend bei betrieblichen Vorsorgelösungen in Österreich. Sowohl im Bereich der Firmenpensionen als auch bei der Abfertigung NEU ist die VBV Marktführer. Neben der VBV-Pensionskasse und der VBV-Vorsorgekasse gehören auch Dienstleistungsunternehmen wie die VBV-Pensionsservice-Center, die VBV-Consult, die VBV-Asset Service und die Betriebliche Altersvorsorge-SoftWare Engineering zur VBV-Gruppe.

>> Besuchen Sie 68 weitere Partner auf boerse-social.com/partner

Autor

Christian Drastil

Christian Drastilhttp://www.boerse-social.com , http://photaq.com bzw. https://www.wikifolio.com/de/at/p/smeilinho

Useletter

Die Useletter "Morning Xpresso" und "Evening Xtrakt" heben sich deutlich von den gängigen Newslettern ab.

Beispiele ansehen bzw. kostenfrei anmelden. Wichtige Börse-Infos garantiert.

Newsletter abonnieren

Runplugged

Infos über neue Financial Literacy Audio Files für die Runplugged App

(kostenfrei downloaden über http://runplugged.com/spreadit)

per Newsletter erhalten

| AT0000A2C5F8 | |

| AT0000A39G83 | |

| AT0000A34DD2 |

- Börsepeople im Podcast S12/13: Carola Bendl-Tschi...

- Börse-Inputs auf Spotify zu u.a. Vonovia, Mercede...

- wikifolio Champion per ..: Jörn Remus mit Nordstern

- Buying the Dip bei wikifolio 01.05.24: Meta und E...

- Wie Cargotec, Noratis, AXA, Terex, Ford Motor Co....

- Wie Wirecard, Vipshop, Mercedes-Benz Group, Ahler...

Featured Partner Video

MMM Matejkas Market Memos #34: Gedanken über das Kapitalmarktverständnis in Österreich

Herzlich willkommen zu Triple M - Matejkas Market Memos Donnerstags auf Audio CD at. Heute macht sich Wolfgang Matejka Gedanken über einen U2 Song, der auch von den Pet Shop Boys gecovert wurde und...

Books josefchladek.com

Heartland

2023

Self published

NA4JOPM8

2021

ist publishing

Berlin. Symphonie einer Weltstadt

1959

Ernst Staneck Verlag

Bolnichka (Владислава Краснощока

2023

Moksop

Kurama

Kurama Stefania Rössl & Massimo Sordi (eds.)

Stefania Rössl & Massimo Sordi (eds.) François Jonquet

François Jonquet Kazumi Kurigami

Kazumi Kurigami Helen Levitt

Helen Levitt

tarossa

zu SREN (26.03.)

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen.

tarossa

zu HNR1 (26.03.)

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen.

Scheid

zu HNR1 (25.03.)

Peu à peu legte die Aktie von Hannover Rück in den vergangenen Wochen zu. Dazu passt auch der operative Geschäftsverlauf, der sich parallel dazu nach oben bewegte. Der Nettogewinn des weltweit drittgrößten Rückversicherers hatte sich 2023 auf 1,8 Mio. Euro mehr als verdoppelt und damit die eigenen Erwartungen klar übertroffen. Neben einem unerwartet guten Kapitalanlageergebnis profitierte der Konzern auch von einer niedrigen Steuerbelastung. Die Aktionäre werden mit einer Sonderdividende von 1,20 Euro je Aktie belohnt. In Summe schüttet Hannover Rück 7,20 Euro je Anteilsschein aus, das entspricht einer Steigerung von einem Fünftel zum Vorjahr und einer Rendite von 2,9 Prozent. Für 2024 wird ein Nettogewinn von mindestens 2,1 Mrd. Euro erwartet. Die Aktie bleibt kaufenswert.

Dopatka

zu ALV (27.03.)

Die dritt-stärkste Position im wikifolio seit dem Kauf!

yannikYBbretzel

zu ALV (27.03.)

Allianz Gewinnmitnahme - Teilverkauf Trade: 26.03.2024 Stück: 1 Gewichtung: 0,21 % Gewinn: 60,10 %

tarossa

zu ALV (25.03.)

Der Analyst Michael Huttner von Berenberg hebt in seiner Analyse vor allem die Skalenvorteile hervor, die für den Kauf der Allianz sprechen. Bei den jüngsten Analystenkonferenzen zu den Jahresergebnissen der großen Versicherer für 2023 wurde immer wieder betont, dass Skaleneffekte ein unaufhaltsamer Werttreiber in der Versicherungsbranche sind. Die hohe Marktkonzentration der Branche trägt laut Huttner maßgeblich zur starken Marge und der gestiegenen Bewertung der Allianz-Aktie bei. Die Allianz ist besonders bei Dividenden-Investoren beliebt, da sie für das Geschäftsjahr 2023 eine attraktive Dividende von 13,80 Euro je Aktie gezahlt hat, was einer Dividendenrendite von über 5 Prozent entspricht. Zudem hat sich der Aktienkurs in letzter Zeit stark entwickelt, mit einem Zuwachs von zwölf Prozent seit Jahresanfang und über 30 Prozent in den letzten zwölf Monaten. Ein Schlüsselaspekt für den Erfolg der Allianz ist ihre kontinuierliche Investition in den Erwerb von Marktanteilen, insbesondere im Nicht-Lebensversicherungsbereich. Die Erfolge dieser Strategie spiegeln sich in verschiedenen Kennzahlen wider, darunter die Tatsache, dass die Allianz der größte Versicherer in Europa gemessen an der Marktkapitalisierung ist und das niedrigste Kostenverhältnis unter den zusammengesetzten Versicherern aufweist. Die niedrigen Kosten der Allianz ermöglichen es, Preiserhöhungen direkt in Gewinne umzusetzen. Huttner prognostiziert eine nachhaltige Verbesserung der Einzelhandelspreise für Nicht-Lebensversicherungen in Europa, was die kombinierte Quote der Allianz deutlich verbessern könnte. In Bezug auf zukünftiges Wachstum und Dividendenausschüttungen passt Huttner seine Prognosen moderat an und erwartet einen kontinuierlichen Anstieg des operativen Gewinns und der Dividende pro Aktie in den kommenden Jahren. Die attraktive Bewertung der Allianz sowie ihre solide finanzielle Position unterstreichen die Investmentthese von Berenberg. Die Bank empfiehlt die Aktie zum Kauf mit einem Kursziel von 309 Euro, was einem Potenzial von über 13 Prozent gegenüber dem aktuellen Niveau entspricht.

SharkShorty

zu ALV (25.03.)

Die Allianz hat im Depot eine Top-Performance hingelegt. Die Aussichten sind per se weiterhin gut, jedoch ist das DrawDown-Risk für mich in der aktuellen Marktphase zu hoch, weshalb ich die Position schließe.

tarossa

zu MUV2 (26.03.)

Im Jahr 2023 haben wir erneut einen alarmierenden Anstieg der versicherten Schäden erlebt, der den Trend der letzten Jahre fortsetzt. Besonders besorgniserregend ist, dass dieser Anstieg schneller ist als das weltweite Wirtschaftswachstum. Die teuersten Ereignisse waren das verheerende Erdbeben in der Türkei und in Syrien sowie schwere Gewitterstürme, die vor allem in den USA massive Schäden verursachten. Der Klimawandel verstärkt die Häufigkeit und Intensität solcher Ereignisse, was zu weiteren Schäden führen wird, wenn wir nicht entschieden handeln. Es ist alarmierend zu sehen, dass sich die weltweiten versicherten Schäden aus Naturkatastrophen in den letzten 30 Jahren schneller erhöht haben als das globale Wirtschaftswachstum. Dies unterstreicht die Dringlichkeit, Maßnahmen zur Anpassung und Schadensminderung zu ergreifen. Die Schäden aus schweren Gewitterstürmen, insbesondere durch Hagel, haben stark zugenommen und stellen mittlerweile die zweithäufigste Ursache für Schäden nach tropischen Wirbelstürmen dar. Diese Entwicklung ist vor allem auf die Urbanisierung, das Bevölkerungswachstum und den Ausbau von Infrastrukturen zurückzuführen. Um das Schadenpotenzial zu verringern, müssen wir dringend Anpassungsmaßnahmen ergreifen, darunter die Stärkung von Bauvorschriften, den Ausbau von Hochwasserschutzanlagen und die Reduzierung der Bebauung in gefährdeten Gebieten. Eine enge Zusammenarbeit zwischen Versicherern, Regierungen und der Gesellschaft insgesamt ist entscheidend, um diesen Herausforderungen wirksam zu begegnen.

Scheid

zu TLX (28.03.)

Unterschiedliche Reaktionen seitens der Analysten haben die Geschäftszahlen von Talanx hervorgerufen. Deutsche Bank Research hat die Einstufung auf „Halten“ mit einem Kursziel von 58 Euro belassen. Der Ausblick habe sich verbessert, doch der Konsens habe dies schon vorweggenommen. Die DZ Bank hat den fairen Wert auf Basis höherer Gewinnschätzungen von 59 auf 70 Euro angehoben, aber die Einstufung ebenfalls auf „Halten“ belassen. Berenberg sieht weiterhin Potenzial bis 76,20 Euro und rät unverändert zum Kauf. Die Experten sehen noch Aufwärtspotenzial für die Zielsetzungen des Managements, genauso wie für ihre eigenen Schätzungen.

tradsam

zu TLX (25.03.)

Die Position der Talanx Aktien wurde ausgestoppt.

Scheid

zu TLX (25.03.)

Preiserhöhungen, steigende Zinsen sowie Großschäden, die innerhalb des Budgets blieben, schoben die Geschäfte von Talanx 2023 an. Aufgrund eines Rekordgewinns winkt den Aktionären eine höhere Dividende. Die Ausschüttung steigt um 35 Cent auf 2,35 Euro je Aktie und damit etwas stärker als von Analysten erwartet. Zudem legte Talanx überraschend die Latte für 2025 höher. Für den Nettogewinn wird für das kommende Jahr ein Anstieg auf mehr als 1,9 Mrd. Euro prognostiziert, bisher standen 1,6 Mrd. auf dem Plan. Diese Marke soll aber bereits 2024 mit mehr als 1,7 Mrd. Gewinn übertroffen werden. Die Aktie bleibt ein Basisinvestment.